DJ COMPOSITE Index

💥 Черный понедельник 1987 года

- 21 ноября 2024, 11:38

- |

Астрология

🔸 7-летний кризисный цикл (https://t.me/jointradeview/175).

🔸 Аспекты Юпитера, Сатурна и Урана в 1986 году.

🔸 Аспекты Юпитера, Урана и Нептуна в 1987 году.

🔸 Аспект завершения кризиса (https://t.me/jointradeview/175) в феврале 1988 года

Циклы

🔸 4-летний цикл (https://t.me/jointradeview/66) фондового рынка США с августа 1982 по октябрь 1987.

События

🔸 В понедельник 19 октября 1987 года произошло самое большое дневное падение индекса DJIA за всю историю — 22,6 %. Паника началась в США и быстро распространилась по миру. Фондовые биржи Австралии потеряли к концу октября 41,8 %, Канады — 22,5 %, Гонконга — 45,8 %, Великобритании — 26,4 %.

🔸 Катастрофе не предшествовали важные новости или события, видимых причин для обвала не было. Это событие поставило под сомнение многие постулаты экономической науки: теорию рационального экономического поведения, теорию рыночного равновесия и гипотезу эффективного рынка.

🔸 После краха торговля на мировых рынках была ограничена. Компьютеры того времени не справлялись с ордерами. Это ограничение торговли позволило ФРС и ЦБ других стран принять меры по сдерживанию мирового финансового кризиса.

( Читать дальше )

- комментировать

- 617

- Комментарии ( 3 )

📉 Сипатый на алголе

- 09 сентября 2024, 10:07

- |

📉 S&P500 — 5-я неделя базового цикла (20 недель в среднем). Несколько цитат из прошлых постов:

«Алголь 15 июля надавит на рынок, предупреждал об этом событии (https://t.me/jointradeview/20) еще в начале года.»

"⚠️ В понедельник важный экстремум — первый день ретро-Меркурия (https://t.me/jointradeview/116). Гейм-план 2: начало нового медвежьего базового цикла на ретро-Меркурии с разворотом на экстремуме 19 августа."

«Новый цикл начался на ретро-Меркурии (https://t.me/jointradeview/116), который развернул фондовые рынки 5 августа. Впереди сопротивление предыдущего топа на Алголе от 15 июля (https://t.me/jointradeview/161) и планетарный торнадо 19 августа, обещанный нами в начале года (https://t.me/jointradeview/11). Все условия для потенциальной двойной вершины.»

"🪐 Экстремум-прогноз 3 сентября (https://t.me/jointradeview/20) совпадает по таймингу с сопротивлением на Алголе. …в этом экстремуме есть и другой мощный фактор, который может развернуть рынок."

☝️ Экстремум-прогноз — планетарный торнадо 19 августа, остановил тренд и жестко сдерживал S&P на одном уровне в течение 2-х недель. Экстремум-прогноз (https://t.me/jointradeview/20) 3 сентября развернул рынок на уровне 19 августа обозначив предсказанную двойную вершину.

( Читать дальше )

Индикаторы рецессии говорят, что ФРС что-то нарушила

- 28 марта 2023, 17:54

- |

Статья перед с сайта realinvestmentadvice.com . В ней можно увидеть множество графиков и пояснений к ним, указывающих, почему мировой кризис неизбежен, скорее всего он уже начался.

Больше графиков и комментариев

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

Индикаторы рецессии гремят громко.

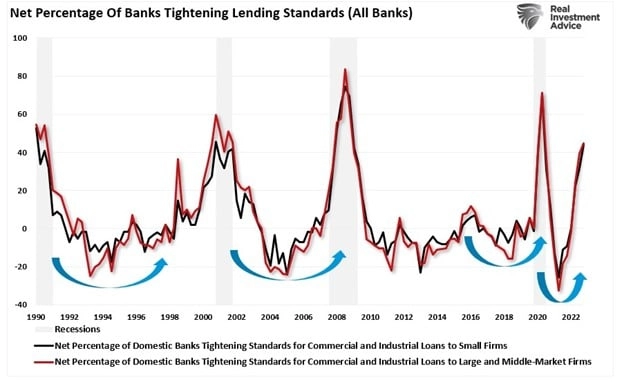

Тем не менее, ФРС по-прежнему сосредоточена на борьбе с инфляцией, как неоднократно отмечал Джером Пауэлл после заседания FOMC на этой неделе. Во время своей пресс-конференции он специально сделал два критических замечания. Во-первых, инфляция остается слишком высокой и значительно превышает двухпроцентную цель ФРС. Во-вторых, банковский кризис ужесточит стандарты кредитования, что окажет влияние на экономику и инфляцию.

Как показано, условия кредитования заметно ужесточились, а такое ужесточение всегда предшествует замедлению темпов экономического спада.

В то время как рынок начинает оценивать только одно дополнительное повышение ставки ФРС, “эффект задержки” повышения ставок остается наиболее значительным риском.

( Читать дальше )

Сигналов о рецессии множество, поскольку ФРС повышает ставки

- 14 сентября 2022, 17:50

- |

Статья перевод с сайта realinvestmentadvice.com , в ней рассматривается ситуация в реальном секторе экономики США, почему кризис неизбежен, а также ошибки политики ФРС. Приведены интересные графики и пояснения к ним. В конце даны некоторые советы.

На саммите в Джексон-Хоул Джером Пауэлл ясно дал понять, что Федеральная резервная система по-прежнему сосредоточена на борьбе с инфляцией, несмотря на то, что сигналы рецессии усиливаются одновременно. А именно:

« Восстановление ценовой стабильности займет некоторое время и потребует активного использования наших инструментов, чтобы сбалансировать спрос и предложение. Для снижения инфляции, вероятно, потребуется устойчивый период роста ниже тренда. Более того, весьма вероятно, что произойдет некоторое смягчение условий на рынке труда. Хотя более высокие процентные ставки, более медленный рост и более мягкие условия на рынке труда снизят инфляцию, они также причинят определенные неудобства домохозяйствам и предприятиям. Таковы досадные издержки снижения инфляции. Но неспособность восстановить ценовую стабильность будет означать гораздо большую боль».

( Читать дальше )

Фондовый рынок США. Пауза перед дальнейшим падением

- 12 июля 2022, 18:28

- |

В последнем обзоре говорилось о начале и развитии мирового кризиса, отмечалось, что с высокой долей вероятности фондовый рынок США показал вершину в начале января этого года. За два месяца ситуация не изменилась, падение продолжается и прогноз подтверждается.

Давался такой график

Более детально сейчас он выглядит так.

( Читать дальше )

Почему ФРС не будет повышать ставки так сильно как ожидается.

- 27 января 2022, 18:39

- |

Статья перевод с сайта zerohedge.com , в ней подробно рассматривается популярная на сегодняшний день тема политики ФРС по ужесточению ДКП, поднятию ставок и к чему это в конечном итоге приводило. Автор статьи подтверждает, что мировая финансовая система находится в состоянии дефляции, а инфляция является только временным эпизодом, о чём раньше говорилось на этом сайте в цикле публикаций о дефляции.

Автор также высказывает сомнения о 4-5 поднятиях ставки в этом году, т.к. в скором времени экономика и рынки столкнутся если не с дефляционным коллапсом (это будет рано или поздно), то как минимум с его серьёзными признаками, что в конечно итоге заставит ФРС свернуть свою «ястребиную риторику» .

Повышения ставок будет гораздо меньше, чем ожидают рынки в настоящее время.

( Читать дальше )

Заседание ФРС сегодня 3 Ноября в США. Что ждет инвесторов. Что Вы ожидаете?

- 03 ноября 2021, 03:10

- |

Заседание ФРС сегодня 3 Ноября в США. Что ждет инвесторов. Что Вы ожидаете?

Дальнейшие перспективы монетарной политики в США сейчас особенно важны.

В 21:00 МСК будут опубликованы значение ключевой ставки, прочие параметры монетарной политики и стейтмент (пояснительная записка) регулятора.

В 21:30 МСК состоится пресс-конференция Джерома Пауэлла.

Основные параметры Предполагается, что ключевая ставка останется без изменений, на уровне 0–0,25%. Медианный прогноз участников Комитета по операциям на открытом рынке предполагает увеличение ключевой ставки до 0,6% до конца 2023 г.

В июне произошел пересмотр прогноза с 0,1%.

Выкуп государственных и ипотечных облигаций (программа QE) сейчас — не менее $120 млрд в месяц ($80 млрд Treasuries и $40 млрд ипотечных бумаг).

Помимо этого, проводятся операции РЕПО. Важен взгляд в будущее — оценка регулятором перспектив кредитно-денежной политики, учитывая пандемию коронавируса. На этот раз высока вероятность официального анонсирования сворачивания программы QE.

На Уолл-Стрит возникает историческое расхождение

- 25 октября 2021, 18:33

- |

Статья перевод с сайта zerohedge.com. В ней даётся анализ последнего опроса управляющих фондами от Bank of America. Много интересных графиков отражающих настроения крупных инвесторов, куда движется капитал и т.д. В целом, не смотря на общий оптимизм на рынках, ситуация глазами управляющих не столь радужная.

Более подробно: ELLIOTWAVE.ORG

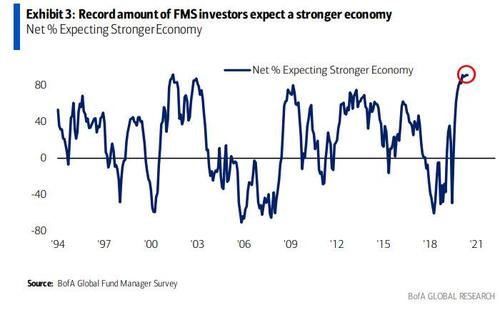

Это было всего шесть месяцев назад, когда мартовский опрос управляющих фондами Bank of America выявил рекордное число респондентов, ожидающих более сильной экономики…

( Читать дальше )

S&P500. Что ожидать в ближайшее время.

- 15 октября 2020, 19:06

- |

В предыдущем обновлении прогнозировалось начало снижения , в первую очередь отмечался бычий сентимент на рынке.

Такие настроения в любом случае придётся отрабатывать, ситуация очень похожа на ту, что была перед обвалом в феврале этого года.

Началось движение вниз, но чёткого импульса нет, что существенно затрудняет анализ, т.к. данное снижение можно интерпретировать и как начальную диагональ, и как коррекцию.

На графике показаны несколько вариантов

Чёрным. Был НДТ после чего прошла коррекция и движение вниз возобновляется.

Красным. Почти тоже самое, только волна ((b)) треугольник, это значит ещё побудем в “боковике” и только потом вниз.

( Читать дальше )

S&P500 в 2020-ом

- 18 декабря 2019, 10:36

- |

Развитие движения на американском фондовом рынке, в частности S&P500, в чём-то было схоже на ситуацию на рынке криптовалют.

В октябре 2018-го началось достаточно мощное движение, которое продолжалось примерно 2,5 месяца и закончилось на отметке 2318.

Настроения на рынке были соответствующие:

“Декабрь 2018 года — худший для американского рынка акций с 1931 года, подсчитали аналитики.

” На американских биржах худший период со времен Великой депрессии.

“Аналитики ждут продолжения обвала на биржах США.

В конце декабря, в закрытом разделе была подробно рассмотрена сложившаяся ситуация

26.12 (ссылка).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал